1 февраля 2024 года состоялся вебинар, в рамках которого компания Proxima Research представила итоги развития фармацевтического рынка РК за 2023 год. Вебинар собрал более двухсот участников фармацевтического рынка Казахстана.

Обзор социально-экономических показателей

Подведение итогов 2023 года отмечено ростом экономики и замедлением инфляции (рисунок 1).

Рисунок 1. Макроэкономические показатели в разрезе основных социально – экономических показателей. Часть 1

ВВП за январь-ноябрь составил 4,9%, тогда как за аналогичный период прошлого года данный показатель был на уровне 3,2%. Население Казахстана стало больше 20-ти млн человек. Стоит также подчеркнуть, что Казахстан лидирует среди стран Центральной Азии и СНГ по росту ВВП. Инфляция замедлилась и составила 9,8% (рисунок 2).

Рисунок 2. Макроэкономические показатели в разрезе основных социально – экономических показателей. Часть 2.

Среднедушевые номинальные денежные доходы населения достигли отметки 180 тыс. тенге. Несмотря на валютные колебания, национальная валюта укрепилась почти на 11 тенге с начала года (от 465,6 до 545,56).

Обзор фармацевтического рынка

Согласно данным 2023 года, стоимостной объем фармацевтического рынка Казахстана (категория ЛС), по сравнению с предыдущим годом, увеличился на 15,8% в локальной валюте и на 16,9% в долларовом эквиваленте. В натуральном выражении, то есть по количеству реализованных упаковок лекарств, он уменьшился на 2,2% (рисунок 3).

Рисунок 3. Объем и динамика фармрынка. Продажи ЛС в денежном и натуральном выражении за 2021–2023 гг.

На представленной диаграмме положительные изменения в структуре рынка отмечены по итогам анализируемого периода, особенно в приросте доли сегмента гарантированного объема бесплатной медицинской помощи (ГОБМП) и обязательного социального медицинского страхования (ОСМС) по сравнению с розничными продажами.

Анализ розничного сегмента

Основной объем фармацевтического рынка Казахстана обеспечивается сегментом аптечных продаж. Розничный аудит этого сектора проводится компанией PROXIMA RESEARCH на основе информации, предоставляемой аптечными организациями и операторами фискальных данных (ОФД). Анализ данных SELL OUT позволяет внести большую ясность в процесс движения товара в товаропроводящей цепочке и повысить контроль за реализацией продукции в розничном звене (рисунок 4).

Рисунок 4. Объемы розничного рынка фармацевтической отрасли Казахстана в разрезе лекарственных средств за 2023 год

В 2023 году через аптечную сеть РК было реализовано 485,4 млн упаковок лекарственных средств, что на 5% меньше, чем в 2022 году. В стоимостном выражении зафиксировано увеличение объема продаж, объем коммерческого сегмента фармацевтического рынка составил 568,2 млрд тенге, что больше показателей предыдущего года на 8%.

Индексы изменения объема продаж лекарственных средств

Продолжая анализ, важно обратить внимание на особенности отображения данных компанией Proxima Research. Дашборды компании предоставляют не только показатель GR %, но и разъясняют изменения объема продаж через индексы роста (рисунок 5).

Рисунок 5. Индексы изменения объема продаж лекарственных средств в денежном выражении

На графиках прослеживается интересная динамика. За весь период наблюдаются положительные значения индекса инновации и инфляционного индекса. Это свидетельствует о том, что рост розничного рынка лекарств в Казахстане происходит за счет внедрения новых молекул, новых форм и увеличения стоимости препаратов.

Однако, следует обратить внимание на индекс замещения. С апреля 2022 года он демонстрировал отрицательные значения и только в последние 4 месяца 2023 года были зафиксированы значения выше уровня waterline. Это указывает на изменения в потребительском спросе на упаковки лекарств.

Интересно также отметить, что на протяжении большей части периода графика отрицательные значения имеет индекс эластичности. Даже при положительных значениях индекса инфляции и индекса замещения, индекс эластичности демонстрирует положительные значения только при увеличении дельты по упаковкам и дельты средневзвешенной цены.

Средневзвешенная розничная стоимость

Что касается средневзвешенной розничной стоимости, она увеличилась в зависимости от категорий на 11–22% по сравнению с прошлым годом, причем цены на лекарства выросли на 18% (рисунок 6).

Рисунок 6. Средневзвешенная розничная стоимость, все категории, декабрь 2023

Данные указывают на общее увеличение стоимости лекарственных средств на рынке Казахстана в 2023 году (рисунок 7).

Динамика цен и структуры рынка

Рисунок 7. Динамика цен и структуры рынка. Только ЛС в разрезе отечественных и импортных

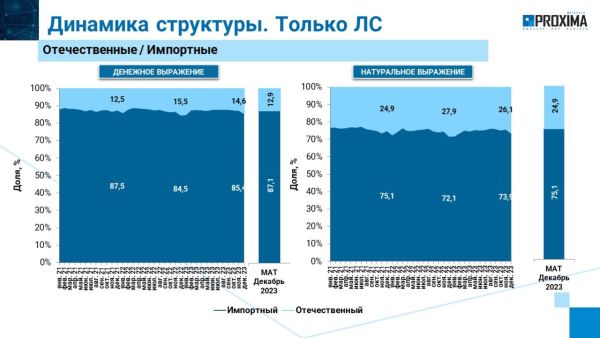

Структура объема отечественных и импортных препаратов выглядит следующим образом: более 87% в денежном выражении и более 75% в натуральном выражении рынка представлено импортными препаратами (рисунки 8 и 9).

Рисунок 8. Ценовые ниши. Только ЛС. Динамика структуры рынка в зависимости от стоимости препарата

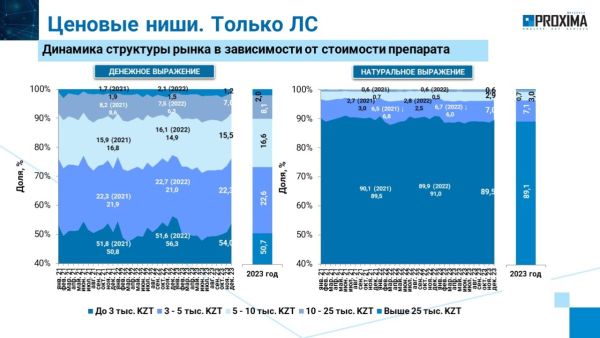

Взглянем на изменения в структуре рынка с учетом ценовых категорий препаратов. Более 50% от общей суммы и более 89% по количеству упаковок занимают препараты, стоимость которых не превышает 3 тысяч тенге. Доля препаратов в ценовом диапазоне от 3 до 5 тысяч тенге составляет 22,6% по денежным средствам и 7% по упаковкам. Препараты, цена которых находится в диапазоне от 5 до 10 тысяч тенге, занимают 16,6% рынка по деньгам и 3% по упаковкам. Наблюдается устойчивая тенденция сокращения доли препаратов, стоимость которых не превышает 3 тысяч тенге, и увеличения доли более дорогих сегментов.

Рисунок 9. Ценовые ниши. Отечественные препараты. Динамика структуры рынка в зависимости от стоимости препарата

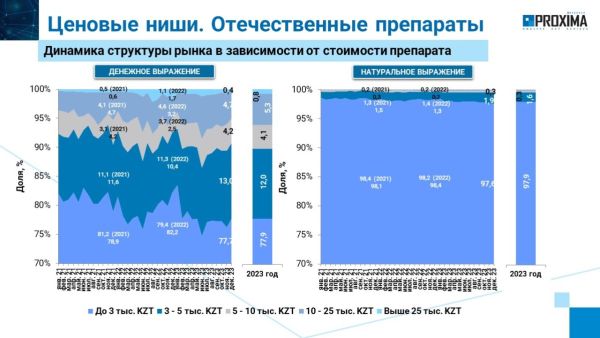

Отечественные препараты в основном представлены в ценовом диапазоне до 5 тысяч тенге. Почти 98% по количеству упаковок и 78% по денежной стоимости составляют препараты, стоимость которых не превышает 3 тысяч тенге, в то время как доля препаратов в ценовом диапазоне от 3 до 5 тысяч тенге составляет 1,6% по упаковкам и 12% по денежным средствам (рисунок 10).

Рисунок 10. Ценовые ниши. Импортные препараты. Динамика структуры рынка в зависимости от стоимости препарата

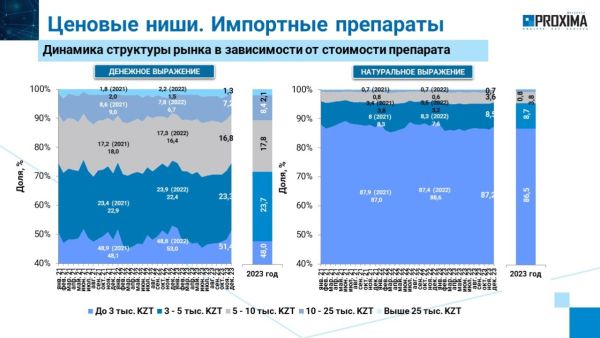

По импортным препаратам наблюдается более равномерное распределение долей по разным ценовым категориям.

Рейтинги и прогнозы

По результатам 2023 года компания «Штада-Нижфарм возглавила рейтинг маркетирующих организаций в розничном сегменте с долей 6,17%, за ней следуют компании «Санто» и «ВОРЛД МЕДИЦИН ГРУПП». Тройку лидеров по брендам занимают «Гептрал» и «Креон» компании «Эббот», и «Терафлю» компании ГСК (рисунок 11).

Рисунок 11. Топ 10 Маркетирующих организаций, брендов, в категории ЛС по итогам 2023 года

По категории БАД лидером остается «ВОРЛД МЕДИЦИН ГРУПП» с долей 6,9%, за ней следуют «Эвалар» и «Сэлтфар». Лидеры по брендам категории БАД - «Ферталь» компании «Сэлтфар», «Детримакс» компании «Юнифарм» и «Фемибион» компании «Др.Реддис» (рисунок 12).

Рисунок 12. Топ-10 маркетирующих организаций, брендов в категории БАДы по итогам 2023 года

Проведя обзор динамики роста, выделяются три компании, которые показали значительный прирост. В числе лидеров – компания «Ново-Нордиск» с трехзначным приростом, за ней следует «АЗ» с ростом на 32,2%, а на третьем месте – компания «Кусум» с приростом на 30,2% (рисунок 13).

Рисунок 13. Топ-15 маркетирующих организаций по приросту объема продаж в теньговом эквиватенте

Важно также обратить внимание на лидеров в аптечном сегменте.

Рисунок 14. Топ-10 аптечных сетей по результатам 2023 года

На первом месте сеть с наибольшим количеством точек, «Биосфера», удерживая долю почти в 8%. На втором месте располагается сеть «Рауза-Аде» с долей 6,32%, а тройку лидеров замыкает сеть «Зерде-Фарма» с долей 4,49% (рисунок 14).

Рисунок 15. Среднемесячный товарооборот январь-декабрь 2023. Количество аптек по состоянию на декабрь 2023

Не менее важно обращать внимание на региональные особенности. Так, топ-5 регионов по товарообороту остаются неизменными: это Алматы, Астана, Шымкент, Карагандинская и Алматинская области (рисунок 15). Это свидетельствует о стабильности и значимости данных регионов для фармацевтического рынка Казахстана.

Рисунок 16. Прогноз развития рынка ЛС в Казахстане. Динамика и прогноз развития рынка розничной реализации ЛС

Заключительным штрихом к аналитическому обзору является прогноз развития рынка. Как уже отмечалось ранее, компания Proxima Research предоставила прогноз развития, и в настоящее время изменения в него не вносятся. Однако, аналитики остаются оптимистичными относительно перспектив фармацевтического рынка Казахстана на 2024 год, планируя двузначный прирост (рисунок 16). Это указывает на стабильность и потенциал роста данного сектора экономики в будущем.

Профессионалы компании «Proxima Research» всегда придут на помощь клиентам, проведут специализированные маркетинговые исследования любой сложности и окажут консультационные услуги. Помогут заглянуть в будущее фармацевтического рынка - по желанию заказчика сделают кратко-, средне- и долгосрочные прогнозы развития рыночной ситуации с учетом различных макроэкономических показателей. Благодаря такой поддержке фармкомпании смогут улучшать свои позиции на рынке, всегда владеть ситуацией и быть в тренде.

Контакты: https://proximaresearch.com/kz/ru/

E-mail:

Телефоны: +7 727 293 58 97, +7 727 293 58 96, +7 727 292 04 38

Facebook: https://www.facebook.com/PROXIMARESEARCH